炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

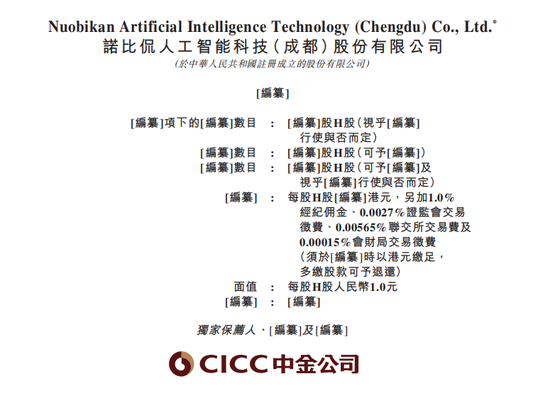

近日,人工智能公司诺比侃向港交所递交招股书,拟在主板挂牌上市,中金公司为独家保荐人。

去年2月,诺比侃曾筹备在A股科创板上市。今年下半年,诺比侃自愿决定不再继续推进科创板上市计划,转为寻求赴港上市。

D+轮融资后公司估值超21亿元

资料显示,诺比侃2015年成立,总部位于四川省成都市。招股书显示,公司专注于研究人工智能技术和数字孪生等先进技术,拥有AI+交通、AI+能源及AI+城市治理三条主线业务,主要提供基于AI行业模型的软硬一体化解决方案。根据灼识咨询,以2023年收入计,诺比侃是中国第二大AI+供电系统检测监测解决方案提供商,以及中国第七大AI+轨道交通检测监测解决方案提供商。

据招股书,诺比侃的核心能力是将底层技术与应用场景深度结合,公司目前已经成功在各个行业垂直领域实现成熟的应用。以AI+交通领域为例,诺比侃的产品以更高的缺陷检测率及其他增强功能得到地方铁路局等客户的高度认可。公司已向中国超过80%的铁路局(包括超过60%的供电分段)提供接触网悬挂状态缺陷识别解决方案,自该解决方案2019年上线以来,累计铁路应用里程约37万公里,检测缺陷超过20万个。此外,公司AI+城市交通及AI+机场也都处于商业化试运行阶段。

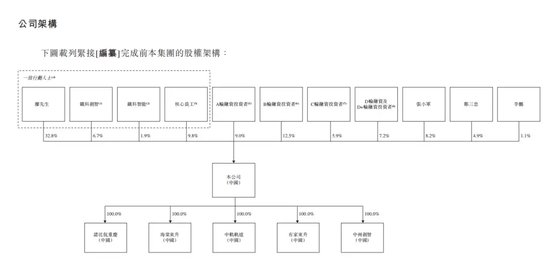

2019年以来,诺比侃共获得过5次融资。其中,A轮融资获得博将资本独家投资3000万元,B轮融资获得9500万元,C轮融资获得1亿元。今年6月,诺比侃完成2000万元的D+轮融资,该轮融资后公司估值约为21.3亿元。

公开资料显示,诺比侃创始人廖峪是四川大学软件工程硕士,在创立诺比侃之前,曾任职于成都锐之狮科技有限公司、成都布露思视讯科技有限公司。目前,廖峪及一致行动人持有诺比侃51.2%的股权。

财务数据显示,2021年至2023年,诺比侃分别实现营收1.01亿元、2.53亿元、3.64亿元;净利润分别为2574.3万元、6316.1万元、8856.6万元;毛利率分别为54.5%、55.6%、58.1%。今年上半年,诺比侃实现营收1.86亿元,净利润5073.6万元,毛利率为57.9%。

诺比侃在招股书中表示,技术能力和基础设施对于公司的发展至关重要,因此公司在研发方面投入大量资金。2021年至2023年以及今年上半年,公司研发开支分别为578万元、4448.8万元、5664.4万元、3973.8万元,分别占公司对应期间总收入的5.7%、17.6%、15.6%、21.4%。

人工智能公司积极赴港上市

2023年2月,诺比侃曾筹备在A股科创板上市,并在四川证监局进行上市辅导备案。今年下半年,出于进一步拓展公司的全球业务和吸纳各类境外投资者等目的,诺比侃自愿决定不再继续推进科创板上市计划,转为寻求在港交所上市。

今年以来,已有不少细分领域的人工智能公司赴港上市。7月10日,号称“Robotaxi第一股”的如祺出行在港交所挂牌上市;此后,智驾独角兽地平线机器人等公司也纷纷在港交所主板挂牌上市。11月7日,商用车自动驾驶技术供应商希迪智驾也递表港交所,拟在主板挂牌上市。

诺比侃表示,人工智能已经从单纯的理论概念转变进入现实生活的实际应用,并在多个行业中扮演着越来越重要的角色。人工智能技术正在朝着与交通、能源、城市治理、医疗、制造、文娱等行业的产业应用整合的方向发展。公司研究的“AI+”概念,作为人工智能跨入不同行业的专业应用的延伸,成为新技术、新模型和新生态的催化剂,以及推动经济增长和创新的关键因素。

受到所处行业快速技术变革的影响,诺比侃也面临相应风险。诺比侃在招股书中说明,公司需要在研发方面投入大量资源(包括财务资源)以引领技术进步,从而使产品和服务保持市场创新力及竞争力,因此预计公司研发开支将持续增加(以绝对金额计)。由于研发活动本身具有不确定性,公司研发成果商业化时可能会面临实际操作上的困难,在研发方面投入的大量开支未必会产生相应效益。